Insbesondere bei Gesellschaften, bei denen die Gewinne thesauriert werden und bei denen die Anteilseigner einer hohen persönlichen Besteuerung unterliegen, kann sich die Ausübung des Optionsmodells im Rahmen des KöMoG unternehmenswertsteigernd auswirken.

Grundlage der Unternehmensbewertung: Nettozuflüsse bei den Anteilseignern

Der Unternehmenswert leitet sich bei kapitalwertorientierten Verfahren (DCF-Verfahren oder Ertragswertverfahren) aus den Barwerten der zukünftig erwarteten Nettozuflüsse an die Anteilseigner ab. Neben diversen zahlungswirksamen Aufwendungen und Erträgen werden die Nettozuflüsse durch die Ertragsteuern determiniert. Die Ertragsteuern umfassen neben den anfallenden inländischen und ausländischen Ertragsteuern respektive bei einer Betrachtung nach persönlichen Steuern (sogenannte unmittelbare Typisierung) zusätzlich die persönlichen Ertragsteuern der Anteilseigner. Die Ertragsteuern der Unternehmenseigener sind folglich regelmäßig bewertungsrelevant, weil sie den bewertungsrelevanten Nettozufluss schmälern.

Die bewertungsrelevanten Unternehmenssteuern umfassen regelmäßig die Gewerbesteuer (GewSt) und bei Kapitalgesellschaften die Körperschaftsteuer (KSt) zuzüglich Solidaritätszuschlag (SolZ). Die Körperschaftsteuer wird auf Grundlage der ermittelten steuerlichen Erträge auf Unternehmensebene abgeleitet, da Kapitalgesellschaften ein selbständiges Steuerobjekt darstellen (sogenannte intransparente Besteuerung). Die Besteuerung bei Personengesellschaften erfolgt hingegen nach dem Transparenzprinzip, sodass die Personengesellschaft selbst kein einkommensteuerpflichtiges Steuersubjekt darstellt und direkt auf die individuellen einkommensteuerlichen Verhältnisse der Anteilseigner abgestellt wird.

Ertragsteuern in der Unternehmensbewertung

Bei der objektivierten Unternehmensbewertung nach IDW S 1 können persönliche Ertragsteuern explizit (unmittelbar typisierend) oder implizit (mittelbar typisierend) berücksichtigt werden. Die persönlichen Ertragsteuern reduzieren bei der unmittelbaren Typisierung die zünftigen Nettozuflüsse der Anteilseigner unmittelbar und beeinflussen zudem den abzuleitenden Kapitalisierungszinssatz. Die mittelbare Typisierung geht von einer gleichwertigen Besteuerung der Nettozuflüsse aus dem Bewertungsobjekt und der Alternativinvestition in ein Aktienportfolio aus, wobei eine Berücksichtigung der persönlichen Ertragsteuer der Anteilseigner nicht erfolgt. Eine mittelbare Typisierung ist aufgrund der transparenten Besteuerung nicht ohne weiteres auf Personengesellschaften übertragbar.

Nach dem derzeitigen Steuerregime besteht eine ungleiche Besteuerung von Kapital- und Personengesellschaften bezogen auf den Steueranfall auf den einzelnen Ebenen (Unternehmen und Anteilseigner). Während bei der Kapitalgesellschaft die Ertragsteuern zunächst allein auf Unternehmensebene berücksichtigt werden und Steuern auf Anteilseignerebene nur anfallen, wenn Ausschüttungen erfolgen, bedingt die Beteiligung an einer Personengesellschaft – aufgrund der transparenten Besteuerung – immer eine Besteuerung auf Ebene der Gesellschaft und auf Ebene des Anteilseigners. Diese insoweit ungleiche Besteuerung führt dazu, dass der Unternehmenswert einer Gesellschaft auch von der Rechtsform des Bewertungsobjekts abhängt. Diese bestehenden Unterschiede in der steuerlichen Behandlung von Kapital- und Personengesellschaften können im Rahmen von Unternehmensbewertungen insbesondere dann besonders ergebniswirksam zum Tragen kommen, wenn Gewinne thesauriert werden.

Bei Kapitalgesellschaften fallen auf Unternehmensebene grundsätzlich Gewerbesteuer und Körperschaftsteuer zuzüglich Solidaritätszuschlag an, unabhängig davon, ob die Gewinne thesauriert oder ausgeschüttet werden. Sofern der Anteilseigner eine in Deutschland unbeschränkt steuerpflichtige natürliche Person ist, die ihre Anteile im Privatvermögen hält, erfolgt eine Besteuerung erst in dem Jahr der konkreten Ausschüttung. Die Besteuerung erfolgt in Höhe von 25,00 % (Abgeltungsteuer) zuzüglich Solidaritätszuschlag 5,5 %), insgesamt also in Höhe von 26,375 %. Thesaurierte Gewinne werden insofern im ersten Schritt nicht besteuert.

Bei Personengesellschaften erfolgt die Besteuerung grundsätzlich unabhängig von einer Thesaurierung der Gewinne phasengleich beim Gesellschafter, und zwar in voller Höhe des steuerlichen Gewinns. Während auf Ebene der Personengesellschaft Gewerbesteuer anfällt, erfolgt die Versteuerung auf Ebene des Anteilseigners mit Einkommensteuer (unter Anrechnung der Gewerbesteuer). Zwar schuf der Gesetzgeber mit der Thesaurierungsbegünstigung nach § 34a EStG eine Möglichkeit, thesaurierte Gewinne auf Antrag mit einem begünstigten Steuersatz von 28,25 % zu versteuern. Aufgrund der Komplexität wurde die Thesaurierungsbegünstigung in der Praxis allerdings nur selten angewandt. Das Ziel der Thesaurierungsbegünstigung, die Belastung der Gewinne von Personengesellschaften an die von Kapitalgesellschaften anzugleichen, scheiterte insoweit.

Optionsmodell des KöMoG

Mit dem Gesetz zur Modernisierung des Körperschaftsteuerrechts (KöMoG) schuf der Gesetzgeber die Option für Personenhandelsgesellschaften, ab dem 01.01.2022 auf unwiderruflichen Antrag wie eine Kapitalgesellschaft besteuert zu werden, obwohl diese in zivilrechtlicher Hinsicht Personenhandelsgesellschaften bleiben. Die optierende Gesellschaft muss den Antrag beim zuständigen Finanzamt vor Beginn des Wirtschaftsjahres stellen ab dem die Besteuerung als Kapitalgesellschaft gelten soll.

Mit der Einführung des KöMoG ergeben sich bei Ausübung der Option unter Umständen Auswirkungen auf den Unternehmenswert. Wesentlicher Wertreiber in diesem Zusammenhang ist die unterstellte Thesaurierung in der ewigen Rente des Bewertungskalküls.

Für die ewige Rente wird bei objektivierten Unternehmensbewertungen nach IDW S 1 regelmäßig angenommen, dass das Ausschüttungsverhalten des Unternehmens äquivalent zu dem der Alternativanlage ist, wobei auch bewertungsobjektspezifische Besonderheiten zu berücksichtigen sind. Es werden lediglich Beträge in der Höhe thesauriert, die zur Finanzierung des angenommenen Wachstums in der ewigen Rente notwendig sind. Die übrigen Beträge werden in der Phase der ewigen Rente als Ausschüttungen den Anteilseignern zugerechnet, da eine konkrete Mittelverwendung nicht geplant wird und eine Thesaurierung nur ökonomisch sinnvoll ist, sofern sie kapitalwertneutral erfolgen kann.

Für die thesaurierten Beträge, für die keine konkrete Verwendungsabsicht im Unternehmen besteht wird in der Regel eine fiktive direkte Zurechnung an die Anteilseigner unterstellt und die Steuerbelastung – wie in der Bewertungspraxis üblich – mit 50 % der Steuerbelastung auf laufende Ausschüttungen, also mit dem „Halbsteuersatz“ und damit mit 13,1875 %, angesetzt. Der geringere Steuersatz resultiert aus der Annahme, dass eine Ausschüttung erst in künftigen Perioden erfolgt, wodurch ein unternehmenswertsteigernder Steuerstundungseffekt eintritt. Je höher die Thesaurierung in der ewigen Rente, desto niedriger ist bei Kapitalgesellschaften aufgrund des unterstellten Steuerstundungseffekts die Steuerlast auf Ebene des Anteilseigners.

Durch die transparente Besteuerung bei Personengesellschaften fällt der Unternehmenswert bei ansonsten unveränderten Annahmen in Abhängigkeit der Höhe der tariflichen Einkommensteuer unter Umständen geringer aus als der Unternehmenswert einer Kapitalgesellschaft, wenn eine Thesaurierung entstandener Gewinne unterstellt wird für die keine konkrete Verwendungsabsicht besteht.

Beispielsachverhalt und Vorteilhaftigkeitsanalyse

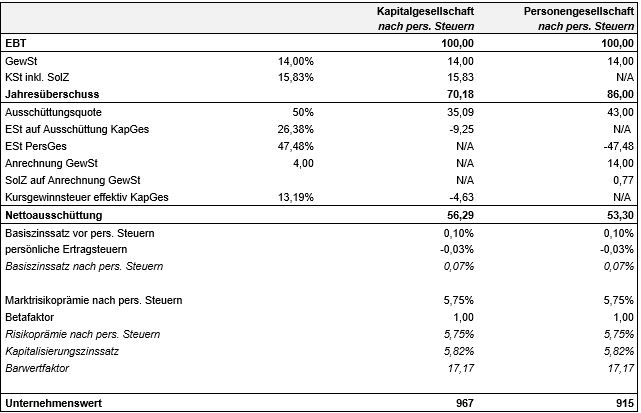

Nachfolgendes Beispiel verdeutlicht anhand eines Ein-Perioden-Modells mit ewiger Rente sowie einer unterstellten Thesaurierung von 50 % die Unterschiede zwischen dem Unternehmenswert der Gesellschaft in der Rechtsform einer Kapitalgesellschaft im Vergleich zur Rechtsform einer Personengesellschaft. In der Berechnung wird beim Anteilseigner bezüglich der Einkommensteuer der Höchststeuersatz von 45 % zuzüglich Solidaritätszuschlag zugrunde gelegt.

Aus der vorstehenden Beispielrechnung ist ersichtlich, dass zwar der Jahresüberschuss der Personengesellschaft deutlich oberhalb des Jahresüberschusses der Kapitalgesellschaft liegt, die Nettoausschüttungen der Kapitalgesellschaft diejenigen der Personengesellschaft hingegen übersteigen. Ursächlich dafür ist, dass auf Ebene der Personengesellschaft lediglich Gewerbesteuer anfällt, bei der Kapitalgesellschaft hingegen zusätzlich noch die Körperschaftsteuer. Auf Ebene der Nettoausschüttungen kehrt sich dieses Verhältnis aufgrund der Höhe des Einkommensteuersatzes von 45 % zuzüglich Solidaritätszuschlag wieder um.

Im Ergebnis ist der Unternehmenswert der Kapitalgesellschaft im Beispiel rechnerisch höher als der Unternehmenswert der Personengesellschaft. Dieses Verhältnis kommt im Wesentlichen dadurch zustande, weil bei der Personengesellschaft der Höchststeuersatz von 45 % zum Ansatz gelangt. Sofern beispielsweise im Zusammenhang mit objektivierten Unternehmensbewertungen ein typisierter (d.h. vom konkreten Anteilseigner abstrahierender) Einkommensteuersatz von 35 % inklusive Solidaritätszuschlag zugrunde gelegt wird, steigt der rechnerische Unternehmenswert der Personengesellschaft von 915 GE auf 1.129 GE und übersteigt den Unternehmenswert der Kapitalgesellschaft. Zusätzlich können sich bei Personengesellschaften Steuervorteile aus dem Erwerb der Anteile ergeben, die an dieser Stelle aber nicht weiter berücksichtigt werden.

In der Praxis hat bei einer Unternehmensbewertung nach persönlichen Steuern der tarifliche Einkommensteuersatz der Anteilseigner einen maßgeblichen Einfluss auf den Unternehmenswert einer Personengesellschaft. Je höher die Thesaurierungsquote sowie die tarifliche Einkommensteuer der Anteilseigner sind, desto höher wird die Wertdiskrepanz zwischen dem Unternehmenswert der Personengesellschaft und bei ansonsten unveränderten Annahmen der Wert der identischen Gesellschaft in der Rechtsform einer Kapitalgesellschaft.

Würdigung: Höhere Unternehmenswerte bei Ausübung des Optionsmodells

Das Optionsmodell des KöMoG wird in der Praxis immer in den Fällen zur Anwendung gelangen, in denen hohe Teile der jährlichen Ergebnisse thesauriert werden sollen und in denen die Anteilseigner einer regelmäßig hohen Steuerbelastung unterliegen. Demzufolge steigt der wirtschaftliche Vorteil des Optionsmodells mit der Höhe der sukzessiven thesaurierten Beträge.

Da die Personengesellschaft bei Ausübung des Optionsmodells zu besteuern ist wie eine Kapitalgesellschaft, ist diese Option auch bei der Unternehmensbewertung zu berücksichtigen. Insofern muss das jeweilige Besteuerungsregime bei den anzustellenden Bewertungen technisch respektive handwerklich richtig abgebildet werden.

Mit Blick auf Unternehmenswerte lässt sich im Ergebnis festhalten, dass – bei ansonsten gleichen Bedingungen – die Unternehmenswerte aufgrund der vergleichsweise geringeren Besteuerung der thesaurierten Gewinne bei Personengesellschaften, die das Optionsmodell anwenden, ceteris paribus steigen werden.