Die globale Wirtschaft ist stark von den Ereignissen der letzten zwei Jahre geprägt. Zuerst wurden die Wirtschaft und die Politik mit den Herausforderungen der Corona-Pandemie konfrontiert. Seit Februar 2022 führt der russische Angriffskrieg in der Ukraine zu weiteren Unsicherheiten. Ein im Jahr 2022 dominierender Effekt, insbesondere hervorgerufen durch steigende Energiepreise im Zuge des Ukraine-Kriegs, sind historisch steigende Inflationsraten. Die historisch hohen Inflationsraten haben nicht zuletzt einen erheblichen Einfluss auf (Unternehmens-)Bewertungen.

Aktuelle Lage

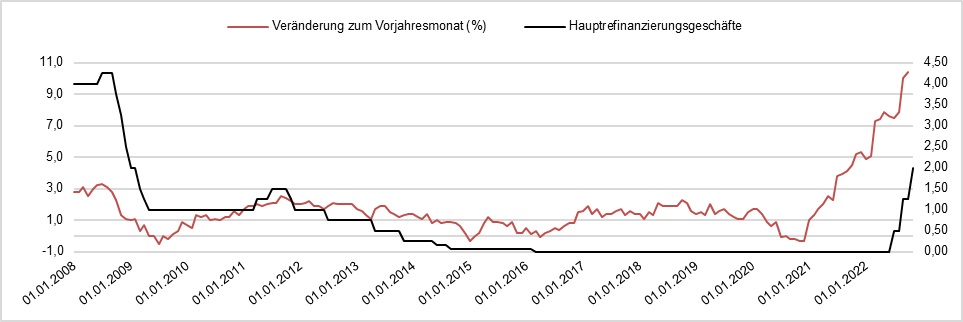

Die aktuelle Inflationsrate in Deutschland – gemessen als Veränderung des Verbraucherpreisindex (VPI) zum Vorjahresmonat – soll dem Statistischen Bundesamt folgend im Oktober voraussichtlich 10,40 % betragen. Die Inflationsrate misst die durchschnittliche Preisveränderung aller Waren und Dienstleistungen, die private Haushalte in Deutschland für Konsumzwecke erwerben. Die historisch hohen Inflationsraten sind an der Stelle keine rein deutsche Entwicklung, sondern sind auch im gesamten Euroraum zu beobachten. So schätzt Eurostat die Inflation für den Euroraum im Oktober 2022 auf 10,70 %. Global kämpfen aktuell einige Zentralbanken gegen die hohen Inflationsraten an, während Prognosen für die künftige Inflationsentwicklung teilweise wöchentlich nach oben korrigiert werden.

Inflationstreiber

Aktuell ist ein Zusammenspiel von mehreren Faktoren auf dem Markt zu beobachten, die durch unterschiedliche politische und wirtschaftliche Ereignisse ausgelöst wurden. Die gestiegenen Rohstoffpreise sind einer der Hauptgründe für die derzeitige Inflationsdynamik.

Zum Jahreswechsel 2021/2022 sprachen Experten noch von Sondereffekten, welche für die erhöhte Inflation verantwortlich gemacht wurden. Die Treiber der Inflation wurden dabei direkt oder indirekt mit der Corona-Pandemie in Verbindung gebracht. Unter anderem hat im Verlauf der Corona-Pandemie die Stabilisierungspolitik der Zentralbanken durch die erheblichen Unterstützungsprogramme Einkommen geschaffen, dem keine Produktion gegenüberstand. Die dadurch erhöhte Kaufkraft der Verbraucher ist auf ein gehemmtes Angebot gestoßen. Das eingeschränkte Angebot war zum einen den pandemiebedingten Maßnahmen geschuldet und zum anderen der dadurch einhergegangenen Verschiebung der Produktnachfrage. Ein weiterer Sondereffekt der Inflation war in Deutschland die zeitweise Senkung der Mehrwertsteuer, wodurch Experten mit einem schnelleren Abschwung der Inflation zu Beginn des Jahres gerechnet haben. Dessen ungeachtet kann aktuell keine der vorgenannten Sondereffekte für die aktuelle Inflation verantwortlich gemacht werden.

Geldpolitik der EZB

Die Geldpolitik bleibt in der Verantwortung der Notenbanken. Um den Risiken und der allgemeinen Inflation entgegenzuwirken, greifen Notenbanken in den Markt ein und passen ihre geldpolitische Strategie an. Durch ansteigende Zinsen wird eine Knappheit geschaffen, wodurch theoretisch eine Geldaufwertung stattfindet. Das Konsumverhalten wird unmittelbar geschwächt, wodurch die Nachfrage abnimmt.

Ein Eingreifen der Notenbanken wirkt sich laut Experten erst mit einer Verzögerung von zwölf bis 18 Monaten auf die Inflationsrate aus. Der EZB-Rat hat erkannt, dass die Inflation nach wie vor deutlich zu hoch ist und voraussichtlich für längere Zeit über dem Zielwert von 2,00 % bleiben wird. Die EZB hat bereits im Juli 2022 erstmals den Leitzins (Hauptrefinanzierungsgeschäft) von 0,00 % auf 0,50 % angehoben. Kurze Zeit später erfolgen weitere Anhebungen um jeweils 75 Basispunkte im September 2022 und im November 2022. Aktuell beläuft sich der Leitzins der EZB für das Hauptrefinanzierungsgeschäft auf 2,00 %. Vor dem Hintergrund der langjährigen Niedrigzinspolitik der EZB verdeutlichen die Leitzinsanhebungen innerhalb kürzester Zeit, dass es sich bei der aktuellen Inflation um einen langfristigeren Zustand handelt als zuvor angenommen.

Auswirkungen auf die Unternehmensbewertung

Die hohe Inflation stellt nicht nur für Privatpersonen eine Herausforderung dar, sondern betrifft insbesondere auch Unternehmen. Für Unternehmen stellt die Inflation in doppelter Hinsicht eine Herausforderung dar, denn Preissteigerungen bedeuten, dass sich einerseits der Beschaffungsmarkt verteuert, eine Überwälzung der gestiegenen Preise auf die Kunden unter Umständen nicht (vollständig) möglich ist. Zudem kann zusätzlich ein möglicher Einbruch der Nachfrage als Folge der Inflation eintreten.

Planungsrechnung

Bei der Erstellung von Planungsrechnungen ist zwingend zu beurteilen, wie sich der Beschaffungsmarkt entwickelt, inwiefern die Produktionskosten steigen und wie sich die Nachfrage verändern könnte. Grundsätzlich ist im ersten Schritt zu analysieren, ob das zu bewertende Unternehmen durch die Verhandlungsmacht, Preissteigerungen auf dem Beschaffungsmarkt entgegenwirken, indem die gestiegenen Preise auf die eigenen Kunden übergewälzt werden. Sofern das Unternehmen in der Lage ist, die Preissteigerungen auf dem Beschaffungsmarkt vollständig auf die eigenen Kunden zu überwälzen, entzieht es sich diesen Preisänderungen vollständig und verfügt ceteris paribus über einen realen, also in der Kaufkraft unveränderten, Gewinn. Sollte dies nicht der Fall sein und Unternehmen sehen sich den Preissteigerungen ausgesetzt, sind diese in der Planungsrechnung abzubilden.

Die Berücksichtigung von Inflationseffekten erfolgt in der Unternehmensplanung bzw. -bewertung regelmäßig durch die Vornahme einer Nominalrechnung. Das heißt in den künftigen finanziellen Überschüssen wird die Inflation bereits eingepreist. Häufig erfolgt hierbei eine unreflektierte Orientierung an der allgemeinen Inflationsrate. Dieser pauschale Ansatz führt regelmäßig zu einer verzerrten Darstellung in der Planung. Einerseits werden finanzielle Überschüsse losgelöst von der Inflation auch durch Mengen- oder Struktureffekte beeinflusst, andererseits repräsentiert die allgemeine Inflationsrate regelmäßig nicht die für das betreffende Unternehmen relevanten Preise auf dem Beschaffungsmarkt. Mit anderen Worten sind für Unternehmen die Preise von Waren und Dienstleistungen relevant, die nicht Eingang in die Inflationsrate des Statistischen Bundesamtes fließen. Zudem beinhaltet die allgemeine Inflationsrate auch Produkte, die für das betreffende Unternehmen im Zweifel vollkommen unerheblich sind. Entscheidend ist daher, dass bei der Planung der finanziellen Überschüsse regelmäßig kritisch hinterfragt wird, ob die allgemeine Inflationsrate auf die „unternehmensspezifische“ Inflationsrate übertragbar ist. Diesbezüglich ist auch wichtig, dass einzelne Positionen in der Planungsrechnung unterschiedlichen Preissteigerungsraten unterworfen sein können. Bei der Bestimmung der Wachstumsraten in der Planung ist daher zu beachten, dass sich das Wachstum der Gewinne aus dem Zusammenspiel der wachsenden Umsätze und der wachsenden Aufwendungen ergibt, mit unter Umständen jeweils unterschiedlichen Preissteigerungsraten.

Zu beachten ist bei der Erstellung der Planungsrechnung daher, dass die Inflationsrate lediglich eine Orientierung vorgibt, um eine unternehmensspezifische Preissteigerungsrate abzuleiten. Die einzelnen Einflussfaktoren sind durch die Verantwortlichen einzeln zu würdigen und zu analysieren. Da es aktuell regelmäßige Anpassungen in der Prognose und es keine mehrheitliche Meinung der Experten zur Nachhaltigkeit der erhöhten Inflationsrate gibt, sind hierfür ebenfalls entsprechende Maßnahmen zu treffen. Sollten bei der Planungsrechnung Unsicherheiten entstehen, kann mit Szenarien gearbeitet werden, die mögliche Eintrittswahrscheinlichkeiten der Annahmen beinhalten.

Adäquat zur Berücksichtigung der Inflationseffekte, sollte die Erhöhung der Leitzinsen und die damit verbundenen Auswirkungen regelmäßig in der Planungsrechnung berücksichtigt werden. Diese sind insbesondere mit den Aufwendungen für Fremdkapital verbunden, denn steigt der Leitzins, sind höhere Zinsaufwendungen zu planen. Grundsätzlich sind die zukünftigen Investitionstätigkeiten bei teurerem Geld kritisch zu würdigen, da das allgemeine Investitionsvolumen ggf. zurückgeht und Unternehmen sowie Verbraucher ihr Geld tendenziell eher zum Sparen anlegen, als zu investieren. Auch hierbei ist bei einer integrierten Planungsrechnung auf die gegenseitige Wechselwirkung verschiedener Positionen zu achten.

Kapitalisierungszinssatz

Neben der Planungsrechnung hat der für die Unternehmensbewertung relevante Kapitalisierungszinssatz als zweiter wesentlicher Parameter im Rahmen eines Kapitalwertkalküls einen erheblichen Einfluss auf den Unternehmenswert. Hinsichtlich des Einflusses der Inflation auf den Kapitalisierungszinssatz verbietet sich genauso wie bei der Planungsrechnung eine pauschale Betrachtungsweise. Vielmehr ist auch beim Kapitalisierungszinssatz eine differenzierte Betrachtung zwingend erforderlich.

Die Berücksichtigung der Inflation und der steigenden Zinssätze erfolgt im Phasenmodell der Unternehmensbewertung in der Detailplanungsphase explizit und kann demnach in den finanziellen Überschüssen bzw. den jeweiligen Posten der Planungsrechnung direkt berücksichtigt werden. In der Phase der ewigen Rente ist die direkte Berücksichtigung der Inflation nicht mehr möglich und muss daher indirekt über eine Kürzung des Diskontierungszinssatzes erfolgen (Nenner des Bewertungskalküls), dem sogenannten Wachstumsabschlag. Durch den Wachstumsabschlag erfolgt eine Übertragung des Wachstums der finanziellen Überschüsse (Zähler des Bewertungskalküls) in den Kapitalisierungszins (Nenner des Bewertungskalküls). Mit dem Ansatz des Wachstumsabschlags wird ein stetiges und konstantes inflationsbedingtes Wachstum in der Phase der ewigen Rente sichergestellt. Wird in der ewigen Rente mit einem Anstieg äquivalent zur Inflationsrate ausgegangen, entspricht der Wachstumsabschlag der Inflationsrate. Zu beachten ist hierbei, dass die unternehmensspezifischen Preissteigerungen von der allgemeinen Inflationsrate abweichen können und der Wachstumsabschlag nicht mit der allgemeinen Inflationsrate korrespondiert. In diesem Zusammenhang ist daher eine plausible Einschätzung der Nachhaltigkeit einer derart hohen Inflation einzukalkulieren.

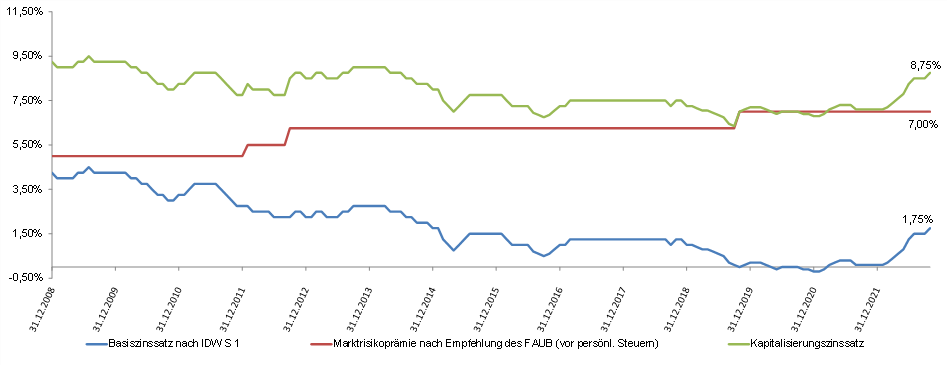

Insgesamt ist zu beobachten, dass die steigenden Inflationsraten einen direkten Einfluss auf die Kapitalkosten der Unternehmen haben. Es ist davon auszugehen, dass Kapitalmarktteilnehmer inflationsbedingte Preissteigerungen in ihrer Renditeforderung einpreisen, was wiederum steigende Kapitalkosten zur Folge hat. Allein der risikolose Basiszinssatz ist von gerundet 0,10 % zum 31.12.2021 auf zwischenzeitlich 1,75 % zum 31.10.2022 gestiegen. Damit erreicht der Basiszinssatz wieder ein Niveau wie es zuletzt Ende Januar 2015 beobachtet werden konnte. Gemessen an dem Niveau des Basiszinssatzes im Jahr 2009, wo der risikolose Basiszinssatz durchgehend zum Monatsende ein Niveau von mindestens 4,00 % erreichte, ist das derzeitige Basiszinsniveau weiterhin niedrig. Die Tendenz ist aber weiter steigend. Entscheidend ist in der aktuellen Lage aber nicht das absolute Zinsniveau, sondern die relative Veränderung innerhalb weniger Monate. Insgesamt hat sich der Basiszinssatz allein im Jahr 2022 mehr als verfünfzehnfacht.

In großen Teilen wird der Anstieg des Basiszinssatzes im Rahmen der Eigenkapitalkosten noch durch den Ansatz der Marktrisikoprämie kompensiert. Beim Ansatz der Marktrisikoprämie erfolgt häufig eine Orientierung an den Bandbreitenempfehlungen des IDW. Aktuell empfiehlt das IDW (unverändert) den Ansatz einer Marktrisikoprämie vor persönlichen Steuern in einer Bandbreite zwischen 6,00 % bis 8,00 % (Mittelwert: 7,00 %). Bezogen auf die Corona-Pandemie sowie den Ukraine-Krieg äußerte sich das IDW dahingehend, dass die bestehenden Bandbreiten unverändert, d.h. trotz der beiden Krisen, weiterhin ihre Gültigkeit haben. Ob das zukünftig weiterhin der Fall sein wird, ist offen.

Die inflationsbedingten Effekte müssen bezogen auf die Parameter des Kapitalisierungszinssatzes einerseits und auf den Wachstumsabschlag andererseits untersucht werden. Bei den Eigenkapitalkosten muss zudem jeder Bestandteil des Zinssatzes (Basiszinssatz, Marktrisikoprämie, Betafaktor) isoliert betrachtet werden.

Betrachtet man die Entwicklung der Eigenkapitalkosten unter der Annahme eines Beta-Faktors von 1,0, dann stellt sich die Entwicklung im Zeitablauf wie folgt dar:

Der Anstieg allein des Basiszinssatzes im Jahr 2022 von 0,10 % auf 1,70 % % hat einen Anstieg der Eigenkapitalkosten (bei ansonsten gleichen Annahmen) von 7,10 % auf 8,75 % zur Folge, was einen Anstieg der Eigenkapitalkosten allein im Jahr 2022 von mehr als 20 % zur Folge hat. Die Konsequenzen liegen auf der Hand: Bei ansonsten gleichen Annahmen zu den finanziellen Überschüssen zum Bilanzstichtag 31.12.2021 und 31.12.2022 sinken die Unternehmenswerte.

Ein wesentlicher Unterschied zwischen dem Einfluss der Inflation auf die Planungsrechnung und dem Einfluss auf die Eigenkapitalkosten ist, dass die Höhe der Eigenkapitalkosten durch die Inflationserwartungen der Marktteilnehmer determiniert wird und nicht durch die Erwartungen des Bewertungsobjekts. Mit anderen Worten: Das Bewertungsobjekt hat direkt keinen Einfluss auf die Höhe seiner Eigenkapitalkosten bzw. keinen Einfluss auf die inflationsbedingten Effekte auf die Kapitalkosten. Ein Einfluss durch das Bewertungsobjekt selbst ergibt sich höchstens mittelbar durch entsprechende strategische und/oder operative Maßnahmen des Bewertungsobjekts, worauf wiederrum das Kapitalmarktumfeld ggf. mit entsprechend angepassten Renditeforderungen beim konkreten Bewertungsobjekt reagiert. Aber auch dieser mittelbare Einfluss kann sich letztlich nur im Betafaktor niederschlagen, da sowohl der risikolose Basiszinssatz als auch die Marktrisikoprämie keine unternehmensindividuellen Parameter sind.

Beispiel

Folgendes vereinfachtes Beispiel zeigt, wie sich die hohe Inflation und die damit verbundenen Leitzinserhöhungen, die sich aktuell in dem steigenden Basiszinssatz niederschlagen, auf den Unternehmenswert auswirken können, bei Änderung der Einflussfaktoren (grau hinterlegte Felder).

| Stichtag | Nachhaltiger CF | Betafaktor | Basiszins | MRP | EK-Kosten | Unternehmenswert |

| 31.12.2021 | EUR 1,0 Mio. | 1,00 | 0,10 % | 7,00 % | 7,10 % | EUR 14,08 Mio. |

| 31.12.2022 | EUR 1,0 Mio. | 1,00 | 1,75 % | 7,00 % | 8,75 % | EUR 11,43 Mio. |

| 31.12.2022 | EUR 1,0 Mio. | 1,10 | 1,75 % | 7,00 % | 9,45 % | EUR 10,58 Mio. |

| 31.12.2022 | EUR 0,9 Mio. | 1,10 | 1,75 % | 7,00 % | 9,45 % | EUR 9,52 Mio. |

Zum 31.12.2021 wurde die X-GmbH mit einem nachhaltigen Cashflow von EUR 1 Mio. und einem Kapitalisierungszinssatz von 7,10 % bewertet. Der Unternehmenswert der X-GmbH belief sich zum 31.12.2021 auf EUR 14,08 Mio. (= EUR 1,0 Mio./7,10 %) (Ausgangsfall).

Szenario 1 zeigt den Unternehmenswert zum 31.12.2022 bei einer Veränderung des Basiszins von 0,10 % zu 1,75 %. Bei ansonsten gleichbleibenden Parametern wie Cashflow, Betafaktor und Marktrisikoprämie sinkt der Wert auf EUR 11,43 Mio. Allein der Anstieg des Basiszinses verursacht eine Reduktion im Unternehmenswert von rd. EUR 2,65 Mio. Das bedeutet eine Werteinbuße für die gesamte Beteiligung von fast 20 % (!) im Vergleich zum Vorjahr.

Geht man wie im Beispiel noch einen Schritt weiter und geht von gestiegenen Volatilitäten am Markt und in der Folge von einem gestiegenen Betafaktor von 1,00 auf 1,10 aus, ergibt sich ein Unternehmenswert von nur noch EUR 10,58 Mio. (Szenario 2).

Sinken dann ggf. aufgrund der wirtschaftlichen Unsicherheiten auch noch die zu erwartenden, bewertungsrelevanten Überschüsse um bspw. 10 %, gerät der Unternehmenswert noch mehr unter Druck und beträgt in dem Beispiel nur noch EUR 9,52 Mio. (Szenario 3) und damit nur noch rd. 68 % des ursprünglichen Werts im Ausgangsfall.

Fazit

Die hohe Inflation und die steigenden Zinssätze spielen in vielerlei Hinsicht eine wichtige Rolle für die Unternehmensbewertung. Dabei ist zu beachten, dass sich die Auswirkungen von Unternehmen zu Unternehmen unterscheiden und die Effekte unternehmensspezifisch vor dem Hintergrund der Unternehmensbranche, des Geschäftsmodell sowie der Marktposition zu analysieren und zu bewerten sind. Die aktuelle wirtschaftliche Lage scheint sich nicht zu erholen und wird höchstwahrscheinlich weiter in das Jahr 2023 getragen, weshalb die Folgen zu berücksichtigen sind. Es ist damit zu rechnen, dass zahlreiche Unternehmenswerte aufgrund von steigenden Zinssätzen und Ertragsschmälerungen zurückgehen werden.

Die Auswirkungen der Inflation dürften sich einerseits bereits in den finanziellen Überschüssen niederschlagen und diese schmälern, zum anderen führen die inflationsbedingt steigenden Zinsen zu geringeren Unternehmenswerten. Die Tatsache, dass die Inflationsrate weiter ansteigt und ein Abschwung nicht wie erwartet zum Ende des Jahres eintritt, geraten die Unternehmenswerte weiterhin unter Druck. Denn wenn zuletzt in Zeiten niedriger Zinsen Investitionen getätigt wurden, gilt zu vermuten, dass hier vergleichsweise schnell ein Wertberichtigungsbedarf gegeben ist. Hiervon ist nicht nur der Kapitalmarkt als Spiegelbild der Unternehmenswerte der dort agierenden Gesellschaften betroffen, wie die Entwicklung der „großen“ Indizes in den letzten Monaten verdeutlicht, sondern jeder Bilanzierende ist mit den Auswirkungen rückläufiger Werte konfrontiert. Abschreibungsrisiken auf Beteiligungsansätze und Goodwills sind heute präsenter als in den letzten Jahren.

Für die Bilanzierungs- und Bewertungspraxis liegen die Auswirkungen der Inflationsraten auf der Hand. Bisherige Werte geraten unter Druck und die Bewertungsrisiken nehmen deutlich zu.